O que é o Coeficiente Beta?

O Coeficiente Beta, ou somente Beta, é uma medida de volatilidade de um ativo ou carteira de ativos em relação com o mercado.

Ou seja, este indicador mede a sensibilidade de um ativo em relação ao comportamento da volatilidade de uma carteira que represente o mercado como um todo.

Este indicador é muito utilizado no CAPM a fim de encontrar o custo de capital próprio de uma empresa.

Entendendo o Coeficiente Beta

O que o coeficiente beta estará dizendo para cada variação de preço do mercado qual seria a variação de preço das ações de uma empresa, ou de uma carteira de ações.

Esta variação do mercado geralmente é expressa pelo principal índice das bolsas de valores de determinado país, que é o melhor proxy sobre o comportamento da economia do mesmo.

Por definição, o mercado terá um beta de 1.

Interpretação do Beta

β Alto – Uma empresa que possui um beta maior do que 1 é mais volátil que o mercado. Por exemplo: uma empresa altamente alavancada e de alto risco com um beta de 1,70 teria retornado 17% caso o mercado tenha tido um retorno de 10% em um dado período (10% x 1,7).

β Baixo – Uma empresa com um beta menor do que 1 é menos volátil do que o mercado. Por exemplo: se uma empresa possui um beta de 0,50 ela irá apresentar um retorno de 5% caso o mercado tenha tido um retorno de 10% em dado período. (10% x 0,5)

β Negativo – Uma empresa com um beta negativo é improvável de acontecer, porém possível. Isto significa que a empresa apresentará retornos inversos aos apresentados pelo mercado. Por exemplo: uma empresa com um beta de -1 teria tido um retorno de -10% enquanto o mercado sobe 10%.

β Zero –Uma empresa que apresenta um beta de 0 não possui em sua variação de preço uma relação com o mercado.

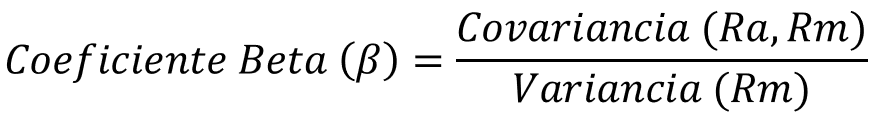

Formula

A formula para calcular o Beta é a Covariância do retorno de um ativo com o retorno do Benchmark dividido pela Variância do retorno do Benchmark em determinado Período.

Onde:

Ra = Retorno de um ativo, carteira individual

Rm = Retorno do mercado

Coeficiente de Determinação para o Beta (R-Squared)

Para ter certeza de que uma ação está sendo comparada com o Benchmark correto ela deve ter um valor de coeficiente de determinação alto em relação ao Benchmark.

O Coeficiente de Determinação, também conhecido como R-Quadrado ou R-Squared é uma medida estatística que mostra qual a porcentagem do histórico de preços de determinado ativo pode ser explicado pelos movimentos do indíce utilizado como Benchmark.

Se o Coeficiente de Determinação for baixo, isso tornará a métrica do Beta menos precisa.

Beta Alavancado e Desalavancado

Algumas empresas e indústrias possuem um alto nível de dívida em seu balanço patrimonial, essa alavancagem faz o seus resultados voláteis e tornam o investimento nela arriscado.

O Beta que conhecemos, também chamado de Beta alavancado considera o risco de alavancagem, o tornando assim não ideal para comparar empresas com diferentes proporções de dívidas.

Neste cenário, é aconselhável remover o efeito da dívida, “desalavancando” o Beta a fim de facilitar a avaliação de tais empresas.

Com isto em mente, podemos definir o Beta Desalavancado como o Beta de uma empresa sem considerar o impacto da dívida em sua estrutura de capital.

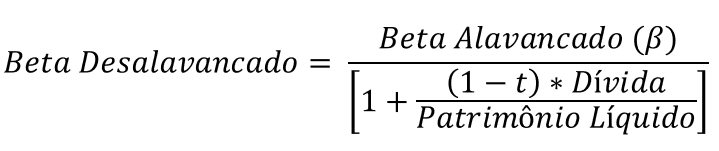

Formula: