O que é o ROA?

O ROA (Return On Assets, ou em português Retorno Sobre os Ativos) é um indicador financeiro de rentabilidade utilizado para avaliar o retorno/lucro que uma empresa obtém com a utilização dos ativos que ela possui em sua operação, como os estoques, máquinas, prédios etc…

Esta é uma métrica muito usada por analistas para avaliar o quão bem a gestão de uma empresa está indo em comparação com a gestão de empresas semelhantes do mesmo setor.

Entendendo o ROA

Uma abordagem muito comum usada para analisar a rentabilidade de um negócio é a de ver a relação entre os resultados que uma empresa gera ao longo do tempo com o capital que foi aportado nela, tanto pelos sócios quanto pelos credores.

Exemplos dessa abordagem seria a utilização de indicadores como o ROIC ou do ROE.

Pensando de certa forma, estamos com isso dividindo os resultados que uma empresa obtém, com as fontes de recursos que ela teve. Recursos estes que se encontram no lado direito do balanço patrimonial.

Por outro lado, podemos também fazer uma relação dos resultados que uma empresa possui, com a utilização desses recursos captados, que se encontram no lado esquerdo do balanço patrimonial.

É isso que o ROA se propõe a fazer.

Um ROA alto significa que a empresa tem uma eficiência alta com a utilização dos ativos que possui em seu balanço. É possível assim perceber que este é um indicador que quanto maior for, melhor.

Empresas de Setores Diferentes

Ao realizar uma análise de empresas, é uma norma sempre comparar os indicadores de empresas que são parecidas e estão no mesmo setor. No caso do ROA, por exemplo, você não pode querer comparar o resultado de empresa varejista com o resultado de uma empresa do setor de tecnologia.

Isto acontece porque eles serão muito discrepantes, já que o modelo de negócios de uma empresa varejista é muito intensivo em capital, levando em conta que elas precisam de um estoque muito grande para realizar suas vendas e costumam frequentemente possuir muitas lojas físicas.

Já empresas de tecnologia, atuam em um setor onde muita vezes elas precisam de muito poucos ativos para gerarem um resultado grande.

Vamos tomar por exemplo uma empresa de software. A partir do momento que o programa que a empresa vende for desenvolvido, ela não precisará de um estoque para poder vendê-lo, e nem sequer muitas lojas físicas. este tipo de modelo de negócios é o que chamamos de business model asset-light.

Empresas do Mesmo Setor

Em casos onde as empresas analisadas são do mesmo setor, nós nos deparamos com um cenário onde este indicador irá trazer insights importantes para um analista.

A primeira coisa a ser feita nestes casos é descobrir qual é o ROA médio das empresas na indústria. Com isto feito, a partir deste ponto será necessário comparar se a empresa analisada se posiciona acima ou abaixo desta média.

Por exemplo, se o ROA médio para um setor for 10%, enquanto que a empresa sendo analisada possui um ROA de 17%, isto pode significar duas coisas:

- Que a empresa possui um gerenciamento dos ativos melhor do que o de seus concorrentes, e por isto ela consegue gerar mais dinheiro com menos capital.

- Que a empresa possui relativamente menos ativos do que seus concorrentes. Podendo isto ser alcançado através da terceirização de suas operações, ou de outros métodos.

Fórmula

Este é um clássico indicador que pode ser encontrado em livros ou artigos sendo calculado de muitas formas diferentes.

Não se assuste ao ver a fórmula de um indicador em um lugar, somente para descobrir que outros calculam de forma diferente. Este é um fato que ocorre com muitos múltiplos financeiros…

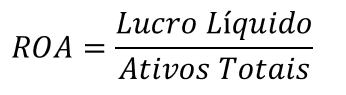

Nós vamos delinear neste artigo abaixo os dois métodos de cálculo mais comuns para este indicador. A fórmula do ROA de acordo com eles pode ser dada como:

ou

A primeira fórmula é a mais comum, onde é dividido simplesmente o lucro líquido pelos ativos totais da empresa. É importante notar que muitas vezes ao invés de utilizar os ativos totais da empresa como denominador os analistas preferem utilizar os ativos totais médios.

Isto acontece porque o lucro obtido pela empresa foi o resultado de sua operação em determinado período, e para refletir este fato, no numerador algumas pessoas preferem usar os ativos médios que essa empresa teve ao longo deste tempo e não simplesmente o valor do final do período.

A segunda formula divide o lucro operacional pelos ativos totais da empresa.

O Racional por trás deste método é que como este indicador é voltado para analisar a eficiência da gestão, o numerador utilizado deve refletir também o resultado da empresa advindo diretamente das decisões da administração, já que as receitas/despesas financeiras e impostos por exemplo tem mais a ver com a linha de negócios e a estrutura de capital.

Diferenças entre o ROA e o ROE

Tanto o ROE quanto o ROA são medidas usadas para analisar o quão bem uma empresa utiliza seus recursos.

Enquanto o ROE analisa a rentabilidade em cima da fonte de recursos (capital próprio) que a empresa possui do lado esquerdo do balanço patrimonial, o ROA analisa a rentabilidade em cima do uso desses recursos (ativos), do lado direito.

Apesar deste fato, saiba que em um balanço patrimonial o lado direito irá sempre equivaler ao lado esquerdo, portanto, o cálculo do ROE também é dependente de parte dos ativos totais….

Outra diferença de grande importância é que o ROE apenas mede a rentabilidade da empresa em relação ao capital de foi aportado pelos sócios, não levando em conta as dívidas que ela possui em sua estrutura de capital.

Tendo isto em mente, quanto mais uma empresa se endivida para obter seus resultados, maior será o seu ROE em relação ao seu ROA.

Isto acontece porque ele não contabiliza esta fonte de recursos, enquanto que o ROA, por estar medindo a eficiência dos ativos totais da empresa, leva em conta tanto o capital de terceiros quanto o capital próprio que ela utiliza.

Limitações do ROA

Uma das maiores limitações do ROA é que ele mede a rentabilidade dos ativos totais da empresa em relação ao seu valor contábil, e não ao seu valor de mercado.

Os valores sendo mostrados nas demonstrações financeiras refletem o preço histórico de aquisição que um ativo teve em certo momento, subtraído da depreciação acumulada que ele teve e das provisões para perdas por redução ao valor recuperável.

Este valor pode muitas vezes ser demasiadamente conservador em relação ao seu valor real, e assim causar uma distorção no calculo do ROA.

Outra limitação é a mesma que teremos para grande parte dos indicadores financeiros.

A de que este múltiplo não pode ser utilizado para avaliar empresas de setores diferentes, devido as diferentes formas que empresas podem formar a sua base de ativos, dependendo da indústria.

Apesar disto, este ainda é um bom indicador para analisar empresas do mesmo setor e também para analisar a evolução histórica de uma companhia.

Graduado em Engenharia de Produção, possui o certificado CPA-20 e anos de experiência com investimentos no mercado financeiro. Trabalha há 2 anos no Banco IBM e é fundador da Sociedade do Investidor.