O que é a Estrutura de Capital?

A estrutura de capital de uma empresa se refere a combinação de capital próprio e de capital de terceiros que ela utiliza para financiar suas operações ao longo do tempo.

Esta estrutura pode ser verificada nas demonstrações financeiras da empresa, mais especificamente no balanço patrimonial.

Entendendo a Estrutura de Capital

Uma companhia precisa de uma fonte de recursos a fim de dar inicio as suas operações e posteriormente para crescer.

A forma como a empresa decide de onde estes recursos serão provenientes é o que dará forma a sua estrutura de capital.

Basicamente, existem duas formas de uma empresa se financiar: através de capital próprio ou através de capital de terceiros. Exploraremos abaixo um pouco de cada uma destas duas alternativas.

Capital Próprio

Pode ser entendido como todo dinheiro em posse da empresa pertencente aos sócios da companhia, por isto é chamado de capital próprio.

Este tipo de capital pode ser encontrado no balanço patrimonial da empresa, configurado como o Patrimônio Líquido.

Uma empresa tem o dinheiro aportado em seu balanço por parte de seus sócios no momento de sua criação, mas ao longo do seu ciclo de vida capital adicional pode ser solicitado.

Quando uma empresa deseja abrir o seu capital na bolsa, por exemplo, ela está convidando comumente milhares de sócios adicionais a aportarem dinheiro na mesma, a fim de financiar o seu crescimento e evolução futura.

Outra forma de ser agregar capital próprio (dinheiro pertencente aos sócios) dentro da estrutura de capital uma empresa é através da retenção dos lucros que ela obtém em certo período.

Isto acontece porque o lucro líquido pode ser visto como um capital pertencente somente aos donos da empresa, tendo em conta que todo outro tipo de despesa ou custo já foram pagos.

É claro, em momentos que uma empresa possuí prejuízos o capital próprio da empresa também é reduzido.

É importante entender ainda que esta é uma fonte de recursos caracterizada como não onerosa para a companhia, pois ao utilizar este tipo de capital em sua operação nenhum tipo de juros deverá ser pago aos donos dos recursos, diferentemente do capital de terceiros.

Ao pensarmos no fato acima, algumas pessoas podem ser levadas a pensar que devido a isto o capital próprio será mais barato para a empresa…

Mas ao estudarmos finanças corporativas podemos ver que as coisas são justamente o contrário.

Pelo fato dos sócios da companhia não receberem nenhum tipo de juros, ou até mesmo qualquer tipo de retorno preestabelecido sobre seus investimentos, o capital próprio se torna mais caro, devido ao risco maior que os sócios estão correndo.

Capital de Terceiros

Este é o capital aportado pelos credores da companhia.

Este tipo de capital pode ser configurado como qualquer dinheiro em posse da empresa que foi aportado por alguém que não possui alguma reivindicação sobre o seu resultado líquido.

Este tipo de capital pode ser encontrado no balanço patrimonial da empresa configurado como o Passivo.

Uma empresa possui dinheiro aportado por terceiros dentro de sua estrutura de capital no momento em que ela toma dívidas.

Dívidas estas que podem ser dividias entre curto/longo prazo e ainda como onerosas e não onerosas.

Vamos explicar um pouco sobre cada uma delas.

As dívidas de curto prazo podem ser configuradas como todo o dinheiro que a empresa possui dentro de seu passivo circulante. Este é todo o dinheiro que a empresa deve a terceiros e que deverá ser pago dentro de um prazo de 12 meses.

Aqui, comumente é encontrado as dividas que a empresa possui com seus fornecedores, além do dinheiro que a mesma tem de pagar com o salário de seus funcionários, empréstimos de curto prazo etc…

As dívidas de longo prazo são aquelas que a empresa não espera liquidar dentro de um prazo de 12 meses. Estas podem ser encontradas dentro do passivo não circulante da empresa e aqui será comumente encontrado as parcelas de financiamento e empréstimos de longo prazo que a empresa tomou para financiar seus projetos também de longo prazo.

As Dívidas onerosas e não onerosas podem ser tanto de curto quanto de longo prazo.

O que vai caracterizar um recurso como dívida onerosa ou não é se ela possui o incorrimento de juros ao longo do tempo. Se a resposta para esta pergunta for sim a dívida será onerosa, caso contrário será não onerosa.

Exemplo de dívidas onerosas seria os financiamentos e empréstimos tanto de curto quanto de longo prazo.Já um exemplo de dívidas não onerosas seria o pagamento de salários ou provisão de férias.

Capital de Terceiros ou Capital Próprio, Qual o Melhor?

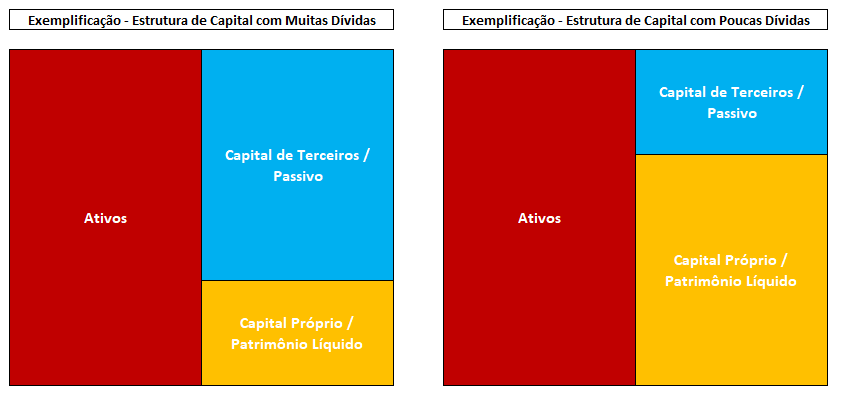

Como vimos ao longo do artigo, ambas formas de capital possuem suas peculiaridades e são de importante entendimento.

Dentro de um cenário competitivo é natural que uma empresa vá querer se financiar da melhor forma possível a fim de colher os melhores resultados.

Porém, qual seria a melhor fonte de capital?

Bom, está é uma pergunta difícil de responder.

A fonte de capital mais satisfatória para uma empresa primeiramente vai depender do quanto ela já possuí de cada tipo capital dentro de sua estrutura, e também do seu modelo de negócios.

Porque isto acontece?

Bom, como foi discutido antes, o capital de terceiros é uma fonte de dinheiro mais barato para empresa, desta forma se tornando uma opção que vai proporcionar a empresa obter resultados por um custo menor.

Em contrapartida, diferentemente do capital próprio, esta é uma fonte de recursos caracterizada como passivo exigível, onde o credor irá querer rever o seu dinheiro tenha a empresa obtido lucro no período ou não, o que adiciona mais risco na operação da empresa conforme mais dívidas sejam tomadas.

Levando isto em conta, uma empresa contrair dívidas de forma moderada pode ser uma forma inteligente de financiar a sua operação de forma barata, porém quanto mais dívida esta empresa tiver, mais arriscada ela se tornará, e por consequência mais caro se tornará também o seu custo de capital.

Uma outra abordagem para saber qual fonte de capital utilizar para determinado projeto/empreendimento é a empresa observar a natureza de sua operação.

Se ela possuir um negócio onde seus fluxos de caixa sejam extremamente previsíveis então esta é uma empresa que pode absorver um volume de dívidas maior sem acrescentar muito risco, já que a empresa sabe que será capaz de pagar estas dívidas sem grandes incertezas.

Este é o caso de muitas empresas da área elétrica. Como suas receitas não costumam variar muito este é um setor onde as empresas costumam estar mais alavancadas.

Por outro lado, quando a empresa não possuir um fluxo de caixa muito previsível, esta não deve se financiar demasiadamente com dívidas, até porque esta falta de previsibilidade irá tornar o seu custo mais caro.

Este seria o caso de startups, empresas neste nível de maturidade costumam se financiar mais com capital próprio.

Estrutura Ótima de Capital

A estrutura ótima de capital frequentemente é discutida dentro do mercado financeiro. Ela pode ser tida como aquela que irá reduzir ao máximo o WACC (Custo Médio Ponderado de Capital) assim como aumentar ao máximo o valor da companhia.

Como vimos o capital próprio é uma fonte de recursos que uma empresa utiliza que acaba sendo mais caro do que a tomada de dívidas.

Portanto, para uma empresa que possua apenas capital próprio em sua estrutura, logicamente a tomada de dívidas irá reduzir o seu WACC.

Porém, existe um limite até onde a empresa pode tomar dívidas sem aumentar o seu custo de capital ou sem diminuir o seu valor.

Se este não fosse o caso seria vantajoso para as empresas se financiarem apenas com dívidas…

Isso não acontece pois quanto mais dívida uma companhia possui, mais arriscada ela se torna, e conforme este risco vai aumentando o seu custo de capital também aumenta, já que os credores irão cobrar mais caro para emprestar o seu dinheiro.

Não há nenhuma formula exata para chegar no valor da estrutura ótima de capital, para o achar será necessário avaliar as características de cada empresa, como maturidade, rentabilidade, modelo de negócios etc…

Múltiplos Utilizados para Analisar a Estrutura de Capital

Diversos múltiplos financeiros podem ser utilizados para avaliar a estrutura de capital de uma empresa a fim de visualizar como a mesma desejou se financiar.

abaixo encontram-se dois destes indicadores que são muito utilizados pelos analistas.

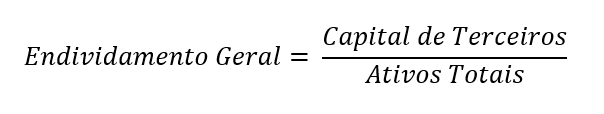

Endividamento Geral: mostra o endividamento total da empresa em porcentagem. Ele computa tanto o passivo oneroso quanto não oneroso e pode ser dado pela fórmula abaixo:

Subtraindo “1” do resultado final será possível entender exatamente o quanto a empresa possui de Patrimônio Líquido. (Ativos Totais = Capital de Terceiros + Capital Prório)

Indicador Dívida/Patrimônio Líquido: este indicador diz basicamente a mesma coisa que o Endividamento Geral, apenas de uma forma diferente.

Com este indicador será possível entender quanto de dívida uma empresa possuí para cada real de Patrimônio Líquido investido em sua estrutura de capital.

A sua formula pode ser dada como abaixo:

Graduado em Engenharia de Produção, possui o certificado CPA-20 e anos de experiência com investimentos no mercado financeiro. Trabalha há 2 anos no Banco IBM e é fundador da Sociedade do Investidor.