O Que é o Efeito Fisher

O Efeito Fisher, nomeado em homenagem ao seu criador o economista Irving Fisher, é uma teoria econômica que demonstra qual é a relação entre a inflação e a taxa de juros real/nominal de uma economia.

De acordo com uma aproximação muito usada do Efeito Fisher podemos ter em mente que a taxa de juros real é igual a taxa de juros nominal subtraído da inflação esperada para o período.

Entendendo o Efeito Fisher

Na economia existo um efeito que corrói o dinheiro ao longo do tempo. A este efeito foi dado o nome de inflação.

Essa corrosão do dinheiro se dá pelo fato de a inflação fazer com que os preços encontrados no mercado aumentem de forma generalizada ao longo do tempo, fazendo com isso, o poder de compra das pessoas diminuírem.

Se uma pessoa realiza um investimento no banco, por exemplo, em um CBD que lhe renda 6% ao ano, no final deste período ela terá tido um ganho financeiro que irá acrescentar o seu patrimônio.

Mas agora, vamos supor que neste mesmo período houve uma inflação de 4%. Qual foi o ganho financeiro que essa pessoa obteve?

Como o seu investimento está lhe rendendo 6% ao ano e ao mesmo tempo a inflação está lhe retirando o poder de compra a uma taxa de 4% ao ano, está pessoa obteve um retorno no seu investimento de aproximadamente 2% (mais pra frente iremos explicar o porque deste ser um valor aproximado).

Neste exemplo dado, a taxa de 6% que foi obtida no investimento no CDB é considerada apenas uma taxa nominal de retorno.

Com a utilização do efeito fisher, descontando a inflação, nós conseguimos no final encontrar a taxa real de retorno.

Taxas de Juros Nominais

A taxa de juros nominais, como foi visto, é a taxa de juros antes de descontar a inflação. Estas taxas também podem fazer referência a taxa de juros divulgadas por um banco em relação a um empréstimo ou financiamento antes de considerar os efeitos dos juros compostos.

Taxas de Juros Reais

É a taxa de juros obtida após ajustar pela inflação a modo de se obter o retorno ou o custo real que um investidor /tomador de recursos irá obter ou pagar em algum cenário. Com a utilização do Efeito Fisher nós podemos encontrar esta taxa.

Formula

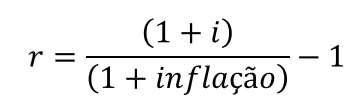

Como foi mostrado anteriormente neste artigo, nós podemos encontrar um valor aproximado da taxa de juros reais ao simplesmente subtrair a inflação da taxa nominal. Desta forma, o efeito fisher poderá ser dado como:

![]()

Onde:

r = taxa de juros reais

i = taxa de juros nominais

Esta equação é entretanto apenas uma aproximação. A diferença entre o resultado dela e o resultado da fórmula correta é bastante pequena caso a inflação e a taxa de juros nominais sejam baixas, mas caso a taxa de inflação ou a taxa nominal seja alta é aconselhável utilizar a fórmula abaixo:

Exemplo

Vamos supor que estamos em 2021 e a taxa esperada de inflação para o próximo ano é de 5%. Vamos levar em conta ainda que a taxa de juros se encontram em 10%.

De acordo com o efeito fisher no método aproximado, nós teríamos uma taxa de juros reais de 5% (10% – 5%).

Se colocarmos, entretanto, estes valores na formula original, nós teremos:

r = 1,10/1,05 – 1

= 1,047 – 1

= 0,047 = 4,7%

Podemos notar que esta formula nos trás um resultado um pouco menor que o método aproximado.

Portanto lembre-se, quanto maior for o valor da inflação ou da taxa de juros nominal em relação ao outro componente, mais discrepante será o resultado da taxa de juros reais do método aproximado com o método original.

Efeito Fisher Internacional

O Efeito Fisher Internacional não deve ser confundido com o Efeito fisher.

Esta é uma hipótese também trazida pelo economista Irving Fisher, mas desta vez dentro de finanças internacionais (uma subdivisão de finanças corporativas) que diz que a diferença entre as taxas de juros entre países refletem as mudanças esperadas no valor das moedas de um país em relação ao outro.

Ou seja, este é um modelo criado para prever a taxa de câmbio entre duas moedas utilizando-se da taxa nominal de juros entre os países.

No curto prazo, o modelo do Efeito Fisher Internacional é visto como uma forma não confiável de prever e estimar o movimento de moedas em relação às outras, devido ao fato de haver diversos fatores além das taxas de juros que afetam a taxa de câmbio.

Graduado em Engenharia de Produção, possui o certificado CPA-20 e anos de experiência com investimentos no mercado financeiro. Trabalha há 2 anos no Banco IBM e é fundador da Sociedade do Investidor.