O que é a TIR?

A Taxa Interna de Retorno (TIR) é uma métrica utilizada em orçamento de capital para estimar a lucratividade de projetos e investimentos. Ela possui este nome pois é necessário apenas o fluxo de caixa do investimento/projeto para a mesma ser calculada, não dependendo de nenhuma taxa externa.

Tipicamente expressa em porcentagem (i.e 10%-12%), ela pode ser definida como a taxa de retorno anualizada de um investimento/projeto e deve ser compreendida como a taxa de desconto que torna o Valor Presente Líquido de um fluxo de caixa (tanto positivo quanto negativo) igual a 0.

Entendendo a TIR

A Taxa Interna de Retorno é utilizada em finanças corporativas para avaliar projetos e investimentos. Ela estima a taxa de desconto que traz o fluxo de caixa de um projeto a seu ponto de equilíbrio, indicando assim o potencial de lucratividade deste projeto.

Com base na Taxa Interna de Retorno, uma empresa irá decidir se aceitará ou não um projeto. Se a TIR deste projeto exceder a Taxa Mínima de Atratividade da empresa, ele estará um critério mais perto de ser aceito.

Porém, caso este projeto tenha uma Taxa Interna de Retorno menor do que a Taxa Mínima de atratividade, ele deverá ser rejeitado.

Tudo bem, mas como interpretar a TIR?

Caso o resultado desta métrica retorne um valor positivo, isso significa que o projeto ou investimento irá gerar valor para a organização caso seja maior do que a TMA (Taxa Mínima de Atratividade).

Caso o resultado desta métrica retorne um valor negativo, isso significa que o fluxo de caixa do investimento está alterando entre positivo e negativo durante a duração do projeto. Uma TIR negativa é um indicativo de um fluxo de caixa mais complexo, o que pode tornar esta métrica menos útil.

Uma empresa deve sempre estar atenta as características do fluxo de caixa analisado no momento de utilizar este indicador.

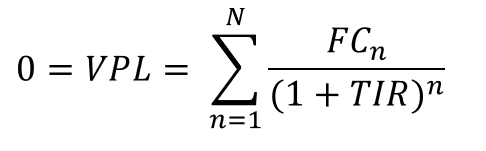

Formula

Onde:

VPL = Valor Presente Líquido

n = número de períodos

FC = Fluxo de Caixa

TIR = Taxa Interna de Retorno

Antigamente, a única forma de se encontrar a TIR era com o método da tentativa e erro, inputando diferentes valores em sua formula. Porém com o advento da computação as coisas se tornaram mais fáceis, portanto você pode:

- Utilizar uma calculadora financeira.

- Utilizar a formula TIR do Excel.

Vantagens e Desvantagens desta métrica

Este indicador é muito popular no mundo das finanças corporativas. Talvez até mais que o VPL. Isso acontece porque a TIR cumpre uma função que o VPL não… Ao se analisar investimentos, as pessoas gostam em geral de falar sobre taxas de retorno ao invés de valores em reais (O resultado do VPL retorna um valor em reais ao invés de uma taxa de retorno em porcentagem).

Tendo isto em mente, nós temos como algumas das principais vantagens da TIR:

- Seu resultado representa uma forma fácil de comunicar informação em relação a uma proposta de investimento.

- É possível ser calculada com muito pouca informação, apenas o fluxo de caixa é necessário.

Mas é claro, como toda métrica ela também possui suas desvantagens:

- Não mede o valor absoluto do investimento ou do retorno. Isso significa que ao utilizar a TIR isoladamente você pode acabar favorecendo um investimento que possua uma taxa de retorno maior porém o valor em reais deste retorno pode ser pequeno.

- Quando o fluxo de caixa não é convencional (uma saída de caixa no início do projeto seguido por entradas e saídas de caixa alternados nos próximos anos) é possível encontrar 2 ou mais TIRs para este mesmo projeto, sendo que todos os resultados estarão corretos.

TIRM: Taxa Interna de Retorno Modificada

Para corrigir alguns dos problemas que surgem com a utilização da TIR padrão, foi desenvolvida da TIR Modificada.

Existem diversas formas e definições para a TIRM, mas a ideia básica dele é modificar o fluxo de caixa primeiro para então calcular a TIR com o fluxo de caixa modificado.

Abaixo iremos apresentar 3 métodos diferentes para se calcular a TIRM:

Método 1: Abordagem do desconto

A ideia desta abordagem é descontar todos os fluxos de caixa negativos de um fluxo de caixa para o presente para então calcular a Taxa Interna de Retorno. Com isso, nós apenas teríamos um fluxo de caixa negativo, que seria portanto o investimento inicial somado do resultado dos fluxos de caixa negativos futuro tragos a valor presente.

A taxa utilizada para o desconto é a taxa esperada de retorno do investimento.

Método 2: Abordagem do Reinvestimento

Ao contrário da primeira abordagem, a ideia desta é levar ao futuro todos os fluxos de caixa do investimento, para somente depois calcular o resultado da TIR. Desta forma, os fluxos de caixa deste investimento estariam sendo reinvestidos e não seriam retirados até o fim do projeto.

Obviamente, a taxa que iremos utilizar é a taxa esperada de retorno do investimento.

Método 3: Abordagem Combinada

Como o nome sugere, esta abordagem é uma mistura das duas anteriores. Nesta abordagem nós iremos trazer ao passado os fluxos de caixa negativos e levar ao futuro os fluxos de caixa positivos. Após isso, será calculado a TIR.

Importante notar que todas estas abordagens irão trazer valores diferentes como resultado.

TIRM ou TIR, qual utilizar?

É impossível dar uma resposta conclusiva para esta pergunta. Muitas pessoas preferem a TIRM porque ela claramente não sofre do problema de haver múltiplas taxa de retorno para um mesmo projeto.

Por outro lado, este indicador também tem seus problemas, já que possui diversas formas diferentes de calculá-lo. Todas estas formas poderão trazer resultados diferentes e diferentemente da TIR, será necessário uma taxa de retorno esperada em ordem de calculá-lo.

Sem falar, que não é claro como a TIRM deve ser interpretada. A primeira vista é uma taxa de retorno, mas devemos lembrar que esta taxa de retorno é calculada com base em um fluxo de caixa modificado e não no fluxo de caixa real